新能源汽车行业的竞争还未落下帷幕,行业的白热化竞争还将继续。

对于车企而言,销量依旧是核心考量因素。

从目前市场的竞争格局来看,比亚迪以及特斯拉“两超多强”局面依旧还算稳固,但造车新势力之间的竞争,依然充满了悬念。

当下,赛力斯凭借问界已经“突围”,销量的持续上升,也显示出了品牌的强大生命力。去年还一马当先的理想,今年却表现乏力,但好在已经盈利。而小鹏以及蔚来依旧还在销量上挣扎,至于何时扭亏,时间表依旧尚不明朗。

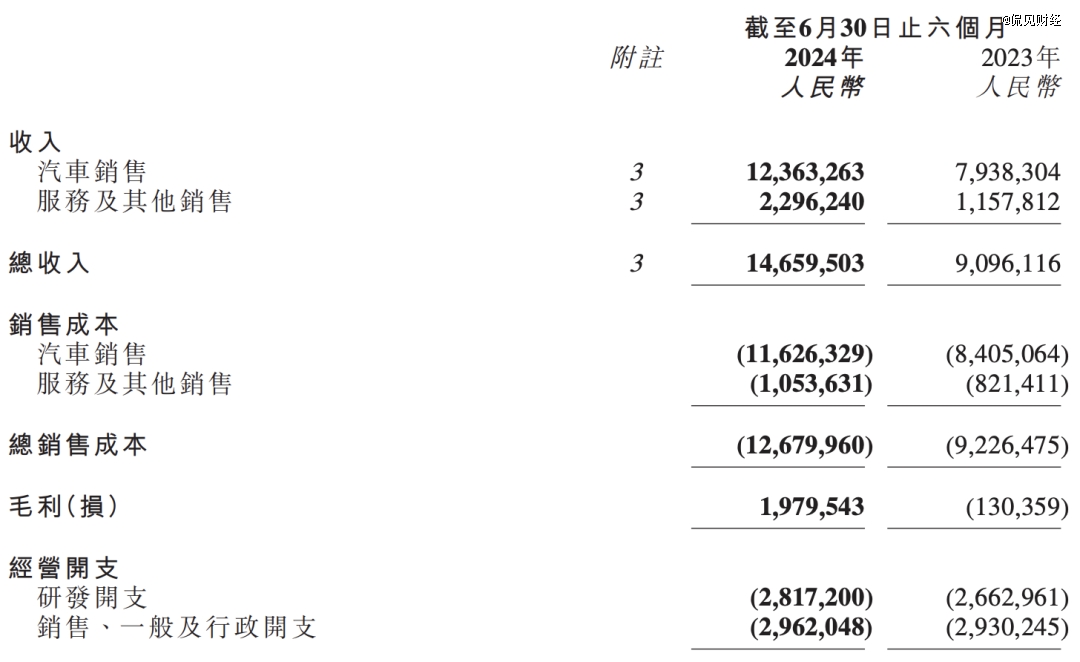

8月20日,小鹏汽车发布了2024年中期业绩报告以及二季度财报,财报显示,今年上半年,小鹏汽车的总收入为146.6亿元,同比增加61.2%;净亏损26.5亿元,上年同期为51.4亿元,同比收窄48.44%。

值得注意的是,今年上半年公司的毛利率为13.5%,上年同期为-1.4%;汽车毛利率为6%,上年同期为-5.9%。

数据虽然向好,但困境依旧存在。

具体来看,二季度小鹏总营收为81.1亿元,同比增长60.2%,环比增长了23.9%。但值得注意的是,二季度小鹏净亏损依旧达到了12.8亿元,但与去年同期28亿净亏损相比,大幅减亏。

另外,今年二季度小鹏汽车毛利率达到了14.0%,相较于去年同期-3.9%的毛利,其盈利能力大幅改善。

整体收入的改善,得益于销量的增长。

据悉,今年上半年,小鹏汽车交付量为5.2万辆,同比增长25.6%。其中,第二季度,小鹏汽车总交付量为3万辆,同比增长30.2%。小鹏汽车预计,2024年第三季度汽车交付量将达到41000辆至45000辆,同比增长2.5%至12.5%。

但总体来说,尽管小鹏汽车依旧在努力改变现状,但差距依旧明显。相关统计显示,今年前7个月小鹏累计卖出去6.3万辆车,仅完成全年目标的22.6%,而赛力斯前7个月一共卖出了28.26万辆汽车,理想前7个月售出了24万辆汽车,就连蔚来前7个月也交付了107924台汽车……

对比之下,小鹏虽然同比增长,毛利率也已经转正,但是与其他新势力差距依旧较大。股价方面,小鹏也是连续走低,其年内跌幅已超过52%,股价已经“腰斩”,市值目前仅剩511亿港元。如果从最高位算起,小鹏的市值已蒸发超过了3660亿港元。

1、爬出泥潭,但还未脱困

对于当下新能源汽车行业而言,销量仍然是决定要素。

一旦销量持续跟不上,那么距离出局必然不会太远。

对于造车新势力而言,除了维护好畅销车型的销量之外,推新也是解决销量的另外一个解决办法。

而小鹏汽车则更多地希望押注在MONA M03上。何小鹏表示,从8月MONA M03上市开始,小鹏汽车已进入强劲的产品周期和快速发展的顺风期。

他还称,未来3年,还会有多款充满竞争力的全新产品和车型密集上市。公司对AI技术和品类创新的规划,加上技术降本的成果都将体现在这些产品上,并且通过更强大的营销体系在中国和全球市场销售,这将为小鹏汽车带来销量的可持续性增长。

此外,小鹏还计划在今年四季度推出搭载新一代自动驾驶硬件平台的首发车型P7+。

何小鹏认为,MONA M03和P7+的交付将显著提升小鹏汽车的市场份额,并有信心在三季度和四季度实现交付量的环比大幅增长,预计在四季度达到新的交付高峰。

当然,对于小鹏的财报以及何小鹏对于未来的展望,市场则并未买账,财报发布之后,小鹏汽车美股下跌5.97%,港股则相对跌幅较小。

由此可见,市场对于小鹏汽车的观望态度依旧浓厚,但这并非意味着小鹏汽车没有看点,其与大众之间的合作范围也在扩大。

7月22日,小鹏汽车在港交所发布公告称,继2024年4月17日与大众汽车集团签订电子电气架构技术战略合作框架协议后,公司再与大众签订电子电气架构技术战略合作联合开发协议,双方将全力投入为大众在华生产的CMP和MEB平台开发行业*的电子电气架构,*搭载车型预计将在约24个月内量产。

在合作升级消息正式披露前两天,有知情人士透露称,大众数百位工程师已入驻广州小鹏总部办公,向小鹏学习技术,双方合作已全面升级。

侃见财经认为,和大众汽车的合作让小鹏汽车的营收得到一定的改善,其二季度来自服务及其他方面的营收就高达12.9亿元,这也为小鹏汽车的下一阶段增长打开空间。

另外,截至6月30日,小鹏汽车现金及现金等价物、受限制现金、短期投资以及定期存款也高达373.3亿元。庞大的现金储备,也使得小鹏汽车的抗风险能力有一定的增强。

2、智驾破局,科技仍是王牌

此前,小鹏汽车“偏科”比较严重,在智能化方面,小鹏曾是一个“偏执狂”。

但随着新能源汽车已经进入“下半场”,各家车企也都在智能化狠下功夫,小鹏的优势正在逐渐丧失。

面对日渐落后的销量,小鹏也想借着AI挽回一局。

而小鹏8月推出的MONA M03,定位是全球AI智驾汽车的普及者。在卖点宣传上,先进的智能科技是这台车的标签,将搭载小鹏汽车最新的智能驾驶辅助系统。

从价格来看,这是一款车主打低价的车。懂车帝数据显示,其售价为13.59万。此前,小鹏汽车投资人对外表示,小鹏MONA M03起售价在14万元内。

今年7月,小鹏“端到端”大模型落地,XNGP 开放至所有城市。同时,根据智驾技术路线的变化,公司内部将组织架构拆散后再次重装,新的组织架构聚焦端到端模型,旨在加速 AI 能力进化和组织 AI 化转型。

由此可见,错位的价格竞争加上AI,则是小鹏未来逆袭的关键因素。

诚然,走“技术”路线、将自动驾驶汽车放在一个足够安全的价格领域,不失为一个好的策略。但是对于市场的充分竞争,小鹏显然压力很大。但尽管困难,小鹏押注智驾,All in AI的策略仍然正确。

其财报显示,今年上半年 ,小鹏汽车的研发开支为28.2亿元,同比增长5.8%。而这一费用主要用于智能化以及新车型研发,持续把“长板”做长,强化其智能化核心竞争力。

财报发布之后,大和发表研究报告指,小鹏上半年销量表现较竞争对手相对为弱,加上考虑到欧盟可能对其出口产品加征关税,以及新车交付较预期慢,因此将今明两年收入预测下调8%至27%,销量预测分别下调22%和38%。管理层透露下半年将有两款新产品登场,小鹏M03预期将于8月开始启动交付,公司并有计划在第四季推出搭载新一代ADAS的新车型P7+。因此,大和给予小鹏“买入”评级,并将美股目标价从11美元下调至8.9美元。

花旗发布研报称,略微上调小鹏汽车2024至2026年销量预测1%至3%,以计入MONA销售上涨的因素,但由于MONA的平均售价摊薄,下调2024至2026年收入预测5%至7%。因此,该行维持了小鹏汽车“中性”评级,并且将小鹏的目标价从32.2港元下调至29.8港元。

中银国际发布研报称,小鹏汽车第二季度收入按季提升23.9%,略高于预期,主要得益于大众技术服务收入按季提升约2亿元。虽然产品结构下移导致单车均价按季明显回落,但第二季整车毛利率好于该行预期,而综合毛利率亦恢复到历史高位14%。但另一方面,现金流表现低于预期,导致季度净现金减少约40亿元。

不仅如此,中银国际还将小鹏今明年销量预测下调至17万和30万台,并且维持明年33亿元净亏损的预测。因此该行维持了小鹏汽车“买入”评级,但将目标价下调至46港元。

免责声明:该文章系本站转载,旨在为读者提供更多信息资讯。所涉内容不构成投资、消费建议,仅供读者参考。